Die länger als zwei Jahre andauernde Corona-Pandemie hat weltweit zwar zu unterbrochenen Lieferketten geführt, doch sie konnte das weitere Wachstum der Leiterplattenindustrie im Jahr 2021 nicht ,verhindern‘. Das belegen die ersten statistischen Zwischenergebnisse der nationalen Fachverbände. Ein wesentlicher Nebeneffekt ist, Sinn und Sicherheit der globalen Lieferketten zu überdenken, die sich durch extensives Outsourcing über Erdteile hinweg herausgebildet haben.

Gleich vorab zu diesem Nebeneffekt: In den entwickelten Industrieländern der Welt wie Japan, USA und Deutschland hat ein Rückbesinnen auf die Stärkung der eigenen Fertigungsbasis eingesetzt. Das Ergebnis sind wachsende Umsatzzahlen bei Leiterplatten aus inländischer Produktion. Dieser Prozess des ‚Homesourcing‘ dürfte sich in den kommenden Jahren fortsetzen.

Ansonsten: Viele Jahre basierte die Methode der Informationssammlung des Verfassers auf direktem persönlichem Kontakt, aber zwei Jahre Nicht-Reisen hätten seine Informationen ausgetrocknet – wenn es ihm dank des Internets nicht möglich gewesen wäre, jeden Tag fleißig daran zu arbeiten, auf diesem ,Ersatzweg‘ Informationen zu beschaffen. Tatsächlich haben sich Unmengen davon angesammelt, aber sie ändern sich von Tag zu Tag.

Als dieser Beitrag vor der Fertigstellung stand, verblieb bis zum Ende von 2021 nur noch eine Woche und der Autor hatte die Arbeit im Homeoffice gründlich satt. Er plant, das Reisen im Januar 2022 wieder aufzunehmen, aber viele Länder haben wegen der plötzlichen und schnellen Verbreitung der Omikron-Variante von Covid-19 ihre Türen für Reisende weiterhin geschlossen. Sie verlangen, falls man dennoch einreisen möchte, zwei Wochen Quarantäne, was dem Autor nicht behagt. In Zukunft wird es sicherlich weitere neue Virus-Varianten geben.

Im vorliegenden Bericht werden vor allem solche Informationen verwendet, die für das Verständnis des Standes als auch der Entwicklung der internationalen sowie nationalen Leiterplattenindustrien während der nun schon mehr als zwei Jahre währenden Corona-Zeit relevant sind. Diese Informationen liefern indirekt, manchmal sogar direkt Begründungen für die Situation, die auch in der europäischen bzw. deutschen Elektronikindustrie entstanden ist.

Eine detailliertere Studie wird 2022 folgen. Eine Voranmerkung zu einigen der nachfolgenden Tabellen, die von den nationalen Verbänden der Leiterplattenindustrie bereitgestellt wurden: sie sind hier in der ursprünglichen Form beibehalten, da z. B. die Firmennamen der größeren Genauigkeit wegen auch in der Landessprache eingefügt sind.

Taiwan

Leiterplattenumsätze 2021 weiter deutlich gestiegen

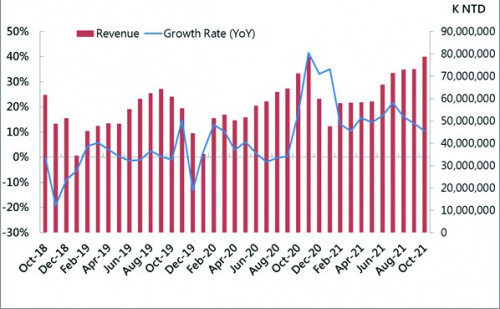

Der Rückblick auf 2021 soll mit Taiwan beginnen. Im Mittelpunkt der Betrachtungen stehen zunächst die Material- und Board-Produzenten. Bei ihnen ist zu beachten, dass die genannten Firmen ihre Umsätze sowohl in einheimischen Fabriken als auch in ausländischen Betriebsstätten erwirtschaften, dabei vor allem in China. Abbildung 1 zeigt, dass die Umsätze der Leiterplattenhersteller auch in den Jahren 2018 bis 2021 von Monat zu Monat teils beträchtlich schwankten, ebenso die jährlichen Zuwachsraten (YoY, Jahr-zu-Jahr). Doch es sind für 2021 aus der Grafik deutliche Zuwächse gegenüber 2019 und 2020 herauszulesen, und dass trotz der Corona-Problematik. Es ist zu sehen, dass Taiwans PCB-Produktion in einem ,perfekten‘ Zyklus verlief. Laut Abbildung 1 erwirtschafteten die großen Board-Hersteller des Landes beispielsweise im Oktober 2021 etwa 2,87 Mrd. $ (zugrunde gelegter Wechselkurs: 1 USD = 27,84 TWD).

Tab. 1: Umsatzentwicklung ausgewählter großer und mittlerer Leiterplattenhersteller Taiwans für November 2021 bzw. 2021/2020 in Tausend TWD

Tab. 1: Umsatzentwicklung ausgewählter großer und mittlerer Leiterplattenhersteller Taiwans für November 2021 bzw. 2021/2020 in Tausend TWD

Tab. 2: Umsatzentwicklung ausgewählter großer Materiallieferanten Taiwans für Oktober/November 2021 bzw. 2021/2020 in Tausend TWD

Tab. 2: Umsatzentwicklung ausgewählter großer Materiallieferanten Taiwans für Oktober/November 2021 bzw. 2021/2020 in Tausend TWD

Bricht man die kumulativen Werte auf einzelne Board-Produzenten herunter (Tab. 1), ergibt sich bei ihnen ebenfalls ein differenziertes Bild. Zwar weisen viele der 41 aufgeführten Hersteller im Monat-zu-Monat (MoM)-Umsatz für November 2021 Einbrüche auf, doch liegen die kumulativen Umsatzsteigerungen zum Vormonat immer noch weit im positiven Bereich. Betrachtet man die summaren YoY-Werte 2021/2020, ist das Bild je nach Firma ebenfalls unterschiedlich, doch lassen die hohen Steigerungsraten von großen Firmen wie NAN YA PCB (36,05 %), Chin-Poon (19,61 %), Hann Star (26,41%), Kinsus (32,25 %), Tripod (14 %) usw. schon erstaunen. Es wird berichtet, dass Apple-Lieferanten wie ZD Tech, Flexium und Compeq neben November auch für Dezember 2021 gute Ergebnisse erwarteten. Das gleiche gilt für die bereits vorn aufgeführten Zulieferer von Automobil-Leiterplatten Chin Poon und Tripod. Es geht ihnen gut. Die summaren YoY-Steigerungsraten nach Leiterplattentypen um 17 % gemäß Tabelle 2 gelten für alle Board-Arten.

Materialproduzenten profitieren vom Aufwärtstrend

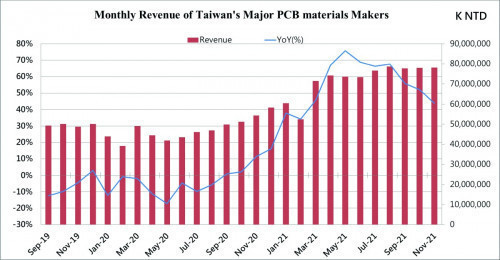

Der Aufwärtstrend der nationalen Leiterplattenindustrie hat den taiwanesischen Materialzulieferern 2021 im Vergleich zu 2020 ebenfalls deutliche Umsatzzuwächse beschert (Abb. 2). Allerdings verlangsamte sich das Wachstum im August 2021 etwas.

Betrachtet man in Tabelle 2 die Entwicklung der Umsätze wichtiger Zulieferanten bei Glasgewebe, kupferkaschiertem Laminat für starre und Flex-Leiterplatten (CCL bzw. FCCL), Kupferfolie sowie weiteren PCB-Materialien, ergeben sich für die meisten Firmen im Gesamt-YoY-Vergleich 2021/2020 Steigerungsraten in einer großen Spannbreite. Sie reichen von etwa 7 bis 100 %. TG beispielsweise konnte seinen Umsatz bei Glasgewebe um fast 38 %, FFG um 60 % und Glotech gar um 225 % erhöhen. Berücksichtigt man die gewaltigen Unterschiede in den Produktionsmengen der drei Firmen, fällt TG umso mehr ins Gewicht.

Ein gemischtes Bild ergibt sich bei den Herstellern von kupferkaschiertem Laminat für Flex-Leiterplatten mit Umsatzzuwächsen als auch -abfällen. Stabile Zuwächse im Bereich von 15 bis 61 % sind bei kupferkaschiertem Laminat für starre Leiterplatten zu verzeichnen. Hervorzuheben sind die Umsatzsteigerungen bei Kupferfolien seitens CCPC (104,07 %) und CO-Tech (47,68 %). CCPC gehört zur Chang Chun Group, stellt seit 1987 Cu-Folien für alle Qualitätsklassen und Arten von Leiterplatten her. Durch den Einstieg in den Zuliefermarkt für die Batterieproduktion für E-Autos ergeben sich für CCPC lukrative Möglichkeiten für Produktionssteigerungen, wodurch eventuell die Versorgungssicherheit für klassische Leiterplatten der Elektronikindustrie negativ beeinflusst werden könnte.

Starke Steigerung im Maschinenbau

Das Jahr 2021 war für die taiwanesischen Hersteller von Ausrüstungen zur Leiterplattenproduktion ebenfalls erfolgreich. Aus Abbildung 3 ist zu ersehen, dass die Umsätze 2021 gegenüber 2020 zwar deutlich gestiegen sind, aber dass der Absatz der Maschinen nicht mit dem Leiterplattenabsatz synchronisierte.

Tab. 3: Umsatzentwicklung ausgewählter großer Maschinenbauer Taiwans für Oktober/November 2021 bzw. 2021/2020 in Tausend TWD

Tab. 3: Umsatzentwicklung ausgewählter großer Maschinenbauer Taiwans für Oktober/November 2021 bzw. 2021/2020 in Tausend TWD

Tabelle 3 enthält Informationen zur Umsatzentwicklung von 26 Firmen, die Maschinen für die Leiterplattenproduktion fertigen. Bis auf wenige Ausnahmen weisen auch sie für 2021 gegenüber 2020 Umsatzsteigerungen im zweistelligen Bereich auf.

Zuwächse durch Modernisierung und Kapazitätserweiterungen

Interessant ist, dass die mehr oder weniger deutlichen Umsatzsteigerungen in der PCB-Produktion vor allem durch Investitionen in Kapazitätserweiterungen und Modernisierung vorhandener Fabriken, aber auch durch Umprofilierungen der Produktion erwirtschaftet wurden. Mit anderen Worten: Die Corona-Zeit wurde vielerorts zur Realisierung von Leistungssteigerungen genutzt, die offensichtlich vor allem Firmen im eigenen Land bzw. im asiatischen Raum allgemein zugute kamen. Einige Beispiele sollen das nachfolgend belegen.

- Die Hersteller von IC PKG-Substraten Unimicron, Nanya PCB und Kinsus haben ihre Produktionskapazitäten erweitert – Unimicron baute seine 2020 in Brand geratene IC-PKG-Substratanlage wieder auf und errichtete mit Hilfe von Intel eine neue Anlage im taiwanesischen Yang Mei (Investition von einer Milliarde US-Dollar). Außerdem erweiterte Unimicron die Kapazitäten in seinen IC PKG-Werken in Suzhou (China) und Hsinchu (Taiwan) – Nanya PCB rüstete die Werke in Shulin (Taiwan) und Kunshan (China) auf, die nun ABF-basierte (Ajinomoto Buildup Film) PKG-Substrate herstellen – Kinsus wandelte die FPC-Anlage in Hsinchu in eine IC PKG-Substratanlage um, in anderen Werken in Taiwan legt es den Schwerpunkt neben BT stärker auf ABF-basierte Substrate

- Zhen Ding Tech strebt ebenfalls an, seine Kapazitäten für IC-PKG-Substrate in China zu vergrößern

Aufgrund dieser Bemühungen sind ABF-Materialien knapp. In naher Zukunft werden 4 Mio m2 ABF pro Monat benötigt. ABF ist ein Handelsname für dielektrisches Material, das von Ajinomoto hergestellt wird und welcher jetzt von Sekisui Chemical, Taiyo Ink usw. herausgefordert wird. Der Ajinomoto Buildup Film ist das primäre Dielektrikum für SAP, also semiadditive Prozesse. Es handelt sich um eine Reihe sehr dünner Dielektrika, die mit Epoxid/Phenol-Härter, Cyanatester/Epoxid und Cyanatester mit duroplastischem Olefin hergestellt und für Boards mit L/S-Werten um 25 µm eingesetzt werden.

Geopolitische Spannungen zwischen Taiwan und China

China behandelt Taiwan wie eine seiner eigenen Provinzen 台湾省 (Provinz Taiwan). Daraus ergeben sich einige Besonderheiten. In Taiwan veröffentlichte PCB-bezogene Dokumente verwenden häufig den Begriff 両岸 bzw. ,zwei Seiten‘, um Taiwan und China anzusprechen, und bezeichnen China als ,Kontinent 大陸‘ (Festlandchina). Diese Dokumente nutzen oft die Begriffe 中国台湾 oder ,China Taiwan‘, um die ,Nationalität‘ taiwanesischer Unternehmen anzugeben, als ob es ein Teil Chinas wäre, vielleicht um die Haltung der chinesischen Regierung nicht übermäßig zu stören.

Die geopolitischen Spannungen zwischen Taiwan und China sind seit Jahrzehnten auf hohem Niveau, wobei die USA, Japan und andere demokratische Verbündete in der Welt daran beteiligt sind. Für Taiwans Industrie, einschließlich der Leiterplattenindustrie, sind die Spannungen ein großes Problem. Trotzdem investieren Leiterplattenhersteller weiterhin in China. Mehr als 60 % der PCB-Produktion Taiwans werden in China erstellt.

Laut einer kürzlich durchgeführten Umfrage wollen 85 % der Taiwaner, dass Taiwan unabhängig bleibt, weil sie wissen, dass die Freiheit, die sie derzeit genießen, irgendwann weg sein wird, sobald Taiwan offiziell ein Teil Chinas wird und obwohl die chinesische Regierung sagt: ein Land – zwei Systeme. Man denke dabei daran, was in Hongkong passiert ist.

Japan

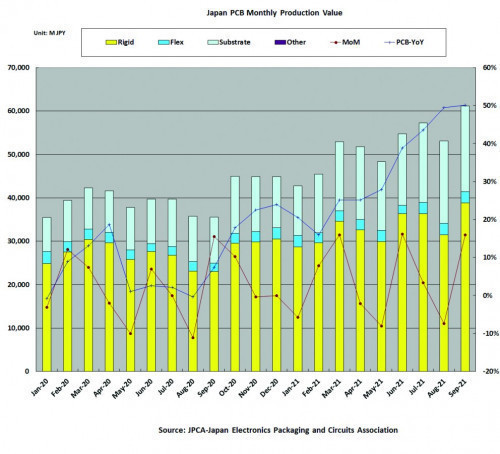

Laut IWF stieg die Inflation in den USA im November 2021 auf 6,8 %, im EU-Raum lag sie bei 4,9 %. In Japan, das seit Ende 1980 unter Deflation leidet und dessen BIP wie ein Yo-Yo pendelt, waren es nur 0,1 %. Trotz dieses instabilen Zustands verzeichnete die japanische Leiterplattenindustrie starkes Wachstum. Boards für den Bereich Automotive und IC PKG-Substrate trugen zu diesem Trend bei. Tabelle 4 enthält die Werte der japanischen PCB-Inlandsproduktion für die Monate Januar-September 2021. Sie entstammen der Statistik von JEITA (Japan Electronics and Information Technology Industries Association). Demnach wurden in dieser Zeit Boards für rund 4695 Mrd. Yen (ca. 4,2 Mrd. US-$ bei einem Durchschnittskurs von 114 Yen pro US-$ im Jahr 2021) produziert. Interessant sind hier die Steigerungsraten gegenüber dem Monat des Vorjahres (YoY Growth). Sie schwanken zwischen etwa 15 und 50 % – und das trotz Corona-Einschränkungen in Japan!

|

Monat |

Umsatz |

Jährliches Wachstum |

|

Januar |

423,65 |

20,57 % |

|

Februar |

475,04 |

15,97 % |

|

März |

530,04 |

25,20 % |

|

April |

517,77 |

25,13 % |

|

Mai |

476,90 |

27,86 % |

|

Juni |

554,00 |

38,85 % |

|

Juli |

572,53 |

43,53 % |

|

August |

530,16 |

49,52 % |

|

September |

614,80 |

50,14 % |

|

Oktober |

||

|

November |

||

|

Dezember |

||

|

Gesamt |

4694,89 |

Tabelle 5 enthält zu Vergleichszwecken die Umsatzwerte einiger führender japanischer PCB-Hersteller für die Monate April-September 2020 bzw. 2021. Auch hier finden sich ähnliche hohe YoY-Werte wie in Tabelle 4. Das durchschnittliche Wachstum der fünf Firmen in Tabelle 5 betrug immerhin 34,8 % innerhalb nur eines Jahres, ihre Gesamtproduktion etwa 3,9 Mrd. US-$. Die Zahlen in den beiden Tabellen lassen Schlüsse in der Richtung zu, wohin ein beträchtlicher Teil der in Asien bzw. Japan selbst produzierten Laminate und weiterer Hilfsstoffe zur PCB-Fertigung während der zwei Corona-Jahre gegangen ist. Ebenso, dass Japan vermehrt Leiterplatten im eigenen Land fertigt.

Abb. 4: Entwicklung der japanischen Leiterplatten- produktion, aufgeschlüsselt nach Monaten für die Zeit- spanne Januar 2020 bis September 2021 und nach Board-Typen (Mio. Yen)

Abb. 4: Entwicklung der japanischen Leiterplatten- produktion, aufgeschlüsselt nach Monaten für die Zeit- spanne Januar 2020 bis September 2021 und nach Board-Typen (Mio. Yen)

|

Hersteller |

2020 |

2021 |

Wachstum |

Kerngeschäft |

|

Mektron |

1224 |

1461 |

19,3 % |

FPC |

|

Ibiden |

741 |

1153 |

56,0 % |

IC PKG Sub |

|

Shinko |

513 |

793 |

54,6 % |

IC PKG Sub |

|

Meiko |

532 |

695 |

30,5 % |

Automobil |

|

CMK |

320 |

387 |

21,0 % |

Automobil |

|

Gesamt |

3330 |

4488 |

34,8 % |

Abbildung 4 enthält Angaben zur japanischen inländischen Leiterplattenproduktion, aufgeschlüsselt nach Monaten für die Zeitspanne Januar 2020 bis September 2021 und nach Board-Typen. Während die Herstellung von Flex-Boards über die Monate trotz leichter Schwankungen in etwa gleich blieb, sind bei starren Leiterplatten als auch IC-Substraten deutliche Steigerungen zu verzeichnen. Das ist besonders ab März 2021 der Fall. Es wäre interessant nachzuprüfen, wie diese Tendenz mit der Entwicklung der Corona-Situation im Land und außerhalb korreliert.

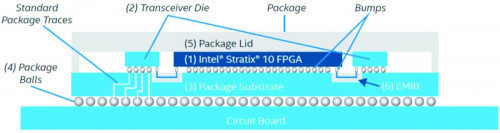

High-Tech-Renner IC-Substrate

IC-PKG-Substrate stellen den größten Beitrag zur japanischen Inlandsproduktion dar. Wie Tabelle 5 zu entnehmen, sind Ibiden und Shinko Electric derzeit die einzigen beiden festen Anbieter von High-End-FCBGA-Produkten wie dem EMIB-Package von Intel (10 + 2 + 10, 500 x 750 mm). EMIB steht für Embedded Multi-die Interconnect Bridge (Abb. 5). In einem einzigen Substrat können zahlreiche Bridges (Brücken) integriert werden, was hohe I/Os und gut kontrollierte elektrische Interconnect-Pfade zwischen mehreren Chips ermöglicht, und das je nach Bedarf. Da die Chips nicht über einen Silizium-Interposer mit TSVs mit dem Package verbunden werden müssen, wird die Leistung nicht beeinträchtigt. Intel verwendet Micro-Bumps für Signale mit hoher Dichte und Standard-Flip-Chip-Bumps mit gröberem Raster für direkte Strom- und Masseverbindungen vom Chip zum Package.

Abb. 5: Prinzipbeispiel für ein EMIB-Package von Intel (die Brücke ist mit (6) gekenzeichnet)

Abb. 5: Prinzipbeispiel für ein EMIB-Package von Intel (die Brücke ist mit (6) gekenzeichnet)

Auch Unimicron und AT&S versuchen, solche Substrate zu liefern. Der Massenversand von EMIB-Packages (Intel) und ähnlichem (für AMD usw.) soll 2022 erfolgen. Die kombinierten Investitionen von Ibiden und Shinko in fünf Jahren belaufen sich auf mehr als 5 Mrd. US-$

Gründe der heimischen Stärke

Ein Grund für die bemerkenswerte Vorwärtsentwicklung der Board-Produzenten sind die High-End-IC-PKG-Substrate, die alle in Japan hergestellt werden. Etwa 60 % der japanischen Leiterplatten werden im Ausland hergestellt, vor allem in China und Südostasien (SEA). In beiden Regionen wurde die Produktion wegen Fabrikschließungen aufgrund der Ausbreitung von Covid-19 reduziert oder häufig sogar zeitweilig ganz eingestellt. In China kamen zusätzlich zu den Schließungen aufgrund von Covid-19 schwere Stromdefizite hinzu. Sie wurden künstlich herbeigeführt, um eine CO2-neutrale Politik in China zu fördern. Auch japanische Leiterplattenhersteller im Land waren von dem Strommangel betroffen. In Malaysia, Thailand und Vietnam, wo japanische Leiterplattenhersteller viele Werke haben, wurden ebenfalls Fabriken wegen Covid-19 häufig von Juni bis Oktober geschlossen, wodurch die Lieferketten unterbrochen waren. Japanische Kunden konnten es sich schließlich nicht mehr leisten, auf die rechtzeitige Ankunft von Leiterplatten aus diesen Regionen zu warten. Dadurch musste die heimische Produktion gesteigert werden – und wie man sieht, schnell und mit großem Erfolg.

China

Viele deutsche Unternehmen beziehen Leiterplatten aus diesem Land, weshalb einige Informationen über die Situation der PCB-Produktion in China für sie wichtig sein können. Ähnlich wie in Taiwan, aber weniger als in Japan, betrug das Gesamtwachstum der PCB-Herstellung von Januar bis September 2021 bei börsennotierten Herstellern etwa 20 %. Den Anmerkungen in den Finanzberichten der Leiterplattenhersteller beider Länder gemeinsam ist eine stärkere Betonung von Leiterplatten für die Automobilindustrie und von IC-PKG-Substraten. Die IC-PKG-Substratproduktion in China reicht bezüglich der fortschrittlichen Technologien bei weitem nicht an die japanischen Firmen Ibiden und Shinko heran, aber die chinesischen Hersteller werden irgendwann aufholen, wie sie es ja im regulären PCB-Bereich auch getan haben.

Chinas Leiterplattenindustrie ähnelt heute von der Grundherangehensweise der in Japan von Anfang 1970 bis Anfang 1990. Zuerst werden fremde Technologien kopiert und dann eigene Technologien entwickelt. Auch in Südkorea ging man so vor. Ein großer Unterschied sind allerdings die massiven staatlichen Subventionen in China.

Der am schnellsten wachsende Anwendungsbereich für PCBs sind Elektroautos (EV). Man gesagt, dass es in China mehr als 200 EV-Start-up-Projekte gibt, von denen etwa 20 bereits EVs liefern. Sogar Huawei ist jetzt im EV-Geschäft. Kürzlich wurde angekündigt, dass Huawei sein erstes REV-Modell im Februar 2022 ausliefern wird.

Tab. 6: Angaben zur Produktion von 26 chinesischen börsennotierten Board-Produzenten im 3. Quartal 2021 und zum YoY-Ergebnis gegenüber 2020 (1000 RMB)

Tab. 6: Angaben zur Produktion von 26 chinesischen börsennotierten Board-Produzenten im 3. Quartal 2021 und zum YoY-Ergebnis gegenüber 2020 (1000 RMB)

Welche Situation war 2021 in der chinesischen Elektronikindustrie und speziell bei den Leiterplattenproduzenten? Wie ist die Situation mit Taiwan und Japan vergleichbar? Tabelle 6 enthält Angaben zur Produktion von 26 chinesischen börsennotierten Board-Produzenten im 3. Quartal 2021 und zum YoY-Ergebnis gegenüber 2020. Sie wurde von TPCA, der Taiwan Printed Circuit Association, erstellt und hier in ihrer Ursprungsform belassen.

Große Leistungszuwächse 2020/21 bei Leiterplatten

Die YoY-Spalte der Tabelle sagt aus, dass die weit überwiegende Anzahl der chinesischen Board-Produzenten vom 3. Quartal 2020 bis zum 3. Quartal 2021 Umsatzzuwächse im zweistelligen Prozentbereich verzeichnen konnte. Die besten unter ihnen schafften Werte zwischen 50 und 107 %. Die hohen Zuwachsraten setzten sich auch im dritten Quartal 2021 teilweise fort mit QoQ-Durchschnittswerten von fast 19 %. Spitzenzuwächse liegen zwischen 30 und 40 %.

Deutliche Steigerungen bei Material- und Maschinenherstellern

Die kumulativen YoY-Angaben für 2020/2021 zu den 11 börsennotierten Material- bzw. Maschinenproduzenten in Tabelle 7 liegen mit 47,6 % noch über dem kumulativen Wert der 26 Board-Hersteller (21,9 %) in Tabelle 5. Die kumulativen QoQ-Zahlen für das dritte Quartal 2021 sind mit 25,67 % ebenfalls höher als bei den PCB-Firmen. Fazit: Zwar stellen die in beiden Tabellen aufgeführten Unternehmen nur einen kleinen Ausschnitt der chinesischen Elektronikindustrie dar, doch konnten zumindest die meisten der hier aufgezählten Firmen der Leiterplatten- und Zulieferbranche trotz teilweise drastischer Corona-Einschränkungen ihre Leistungsfähigkeit und Position sichtlich ausbauen. Wie weit die Ergebnisse auch für die gesamte Elektronikbranche Chinas mehr oder weniger repräsentativ sind, kann daraus aber nicht abgeleitet werden.

Tab. 7: Angaben zur Produktion von 11 chinesischen börsennotierten Material- und Maschinenherstellern im 3. Quartal 2021 und zum YoY-Ergebnis gegenüber 2020 (1000 RMB)

Tab. 7: Angaben zur Produktion von 11 chinesischen börsennotierten Material- und Maschinenherstellern im 3. Quartal 2021 und zum YoY-Ergebnis gegenüber 2020 (1000 RMB)

Südkorea

Da der Autor die koreanische Sprache nicht versteht und die Finanzberichte der koreanischen Leiterplattenhersteller in Fremdsprachen sehr spät kommen, konnte er nur wenige Datensätze und noch keine Grafiken zur Untermauerung finden. Basierend auf Q3-Berichten erwartet zum Beispiel Daeduck Electronics 2021 ein Wachstum von 20 %, SEMCO von mehr als 25 % und Simmtech etwa 15,5 %. Das gesamte Produktionswachstum in Südkorea im Jahr 2021, einschließlich des Wachstums der südkoreanischen Werke in Vietnam, könnte etwa 15 bis 20 % betragen.

Der PCB-Umsatz von SEMCO im 3. Quartal 2021 stammte von Starrflex-Boards für iPhone-OLED-Displays. Da Apple in den Modellen des Jahres 2021 von RFC auf FPC umgestellt hat, wird SEMCO die Produktion von RFC einstellen (das Unternehmen hat bereits die HDI-Produktion aufgegeben, die nur im Werk Kunshan erfolgte) und sein Werk in Vietnam von RFC/HDI auf Flip-Chip BGA-Technologie konvertieren. Dazu ist eine Investition von etwa 900 bis 1000 Mio. US-$ vorgesehen.

LG Innotek hat sich vor zwei Jahren aus dem regulären PCB- und HDI-Geschäft zurückgezogen und konzentriert sich nun ebenfalls auf IC PKG-Substrate und Modulschaltungen wie SiP. Das Wachstumsfeld von Simmtech, einem großen Anbieter von Display-Schaltungen, oft Optoelektronik-PCB genannt, wurde ebenfalls in Richtung IC PKG-Substrate verlagert. Bereits mehr als 60 % des Umsatzes von Daeduck stammen aus IC PKG-Trägern.

Diese Hersteller haben alle die HDI-Produktion aufgegeben oder stehen kurz vor dem Ausstieg. Die Hersteller begründeten diese Schritte dem Autor gegenüber mit dem heftigen Preiskampf bei HDI-Boards, angetrieben von chinesischen Konkurrenten. LG Electronics steht kurz vor dem Ausstieg aus dem Smartphone-Geschäft und Samsung ist der einzige große koreanische Smartphone-Hersteller, der HDI-Leiterplatten lokal kauft. So verlor die Mehrheit der koreanischen HDI-Leiterplattenhersteller den Anreiz für die Fertigung von HDI-Trägern.

Südostasien

In den SEA-Ländern kam es von Juli bis Mitte November zu diversen Corona-Lockdowns, wovon auch PCB-Werke betroffen waren. Große Leiterplattenhersteller in SEA sind ausschließlich ausländische Unternehmen. Es ist unter diesen Umständen nicht einfach, Angaben zum südostasiatischen Anteil ihrer Produktion zu bekommen. Der Autor konnte lediglich vom thailändischen einheimischen Board-Produzenten KCE erfahren, dass man für 2021 ein Wachstum von 25 bis 27 % prognostiziert, welches hauptsächlich von Leiterplatten für die Automobilindustrie kommt.

Nordamerika

Mehr als 35 % der inländischen Produktion von PCBs in Nordamerika werden von der Verteidigungs-, Luft- und Raumfahrtindustrie verwendet. Aufgrund der zunehmenden geopolitischen Spannungen weltweit ist das Verteidigungsbudget gestiegen. Die Flugzeugbestellungen wachsen, da der Flugverkehr wieder zunimmt – zumindest Ende 2021. Wie im Fall Japans wurden die Lieferketten unterbrochen. Die Zulieferungen, falls vorhanden, dauern lange. Außerdem stiegen die Lieferkosten. Die Kosten für einen 40Fuß-Container von China nach Los Angeles belaufen sich auf bis zu 12 000 US-$, fünf- bis sechsmal mehr als zuvor. Luftfracht kostet bis zu 7500 US-$/kg. Angesichts dieser Entwicklung akzeptieren die Anwender von Leiterplatten in Nordamerika höhere Kosten für lokal hergestellte Leiterplatten, was möglicherweise wesentlich an der starken Wirtschaftsleistung in Nordamerika liegt.

Im Economic Update des IPC vom Januar 2022 wird die während der Corona-Zeit entstandene allgemeine Situation in den USA so beschrieben:

- Fast neun von zehn Elektronikherstellern berichteten von steigenden Materialkosten, weitere vier Fünftel von steigenden Arbeitskosten

- Nur 13 % der Firmen der Lieferkette in der Elektronikfertigung sagten aus, dass die eigenen Lagerbestände steigen, und jede Zehnte gibt an, dass die Lagerbestände ihrer Lieferanten steigen

- Bestellungen, Lieferungen und Kapazitätsauslastung in der Elektronik-Lieferkette nehmen zwar zu, aber schwache Lagerbestände und höhere Material- und Arbeitskosten schmälern die Gewinnmargen

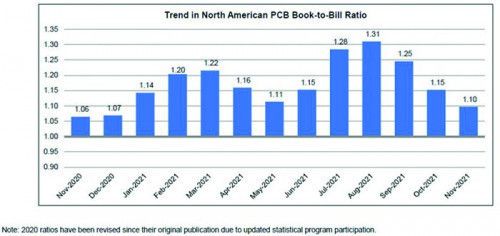

Der US-amerikanische Branchenverband IPC veröffentlichte das in Abbildung 6 dargestellte Book-to-Bill Ratio für die nordamerikanische (USA und Kanada) Board-Industrie. Die vorübergehende Zunahme des Auftragseingangs ab Juli 2021 widerspiegelt sich noch nicht im tatsächlichen Leiterplattengeschäft bis Ende 2021 (Abb. 7). Die Zuwachsraten waren im Vergleich zu Asien eher moderat.

Abb. 6: Trend im Book-to- Bill Ratio der nordamerika- nischen Leiterplattenindust- rie von November 2020 bis November 2021

Abb. 6: Trend im Book-to- Bill Ratio der nordamerika- nischen Leiterplattenindust- rie von November 2020 bis November 2021

Abb. 7: YoY-Wachstum- strends im nordamerikani- schen Leiterplattengeschäft von November 2020 bis November 2021

Abb. 7: YoY-Wachstum- strends im nordamerikani- schen Leiterplattengeschäft von November 2020 bis November 2021

Die Entwicklung der PCB-Industrie in den USA ruft dort Sorgen hervor. Der IPC informierte am 22. Januar dieses Jahres über einen Bericht, der im Rahmen des IPC Thought Leaders Program (www.ipc.org/advocacy/ipc-thought-leaders-program) erarbeitet wurde. „Der PCB-Fertigungssektor in den Vereinigten Staaten befindet sich in schlimmeren Schwierigkeiten als der Halbleitersektor, und es ist an der Zeit, dass sowohl die Industrie als auch die Regierung einige bedeutende Änderungen vornehmen, um dem entgegenzuwirken“, schreibt dort O’Neil, der Direktor von OAA Ventures in San Jose, Kalifornien. „Andernfalls könnte der PCB-Sektor in den USA bald vom Aussterben bedroht sein und die Zukunft Amerikas gefährden. Die Vereinigten Staaten haben ihre historische Dominanz in einem grundlegenden Bereich der Elektroniktechnologie, den Leiterplatten, verloren, und das Fehlen einer nennenswerten Unterstützung der US-Regierung für diesen Sektor führt dazu, dass die Wirtschaft und die nationale Sicherheit des Landes in gefährlicher Weise von ausländischen Lieferanten abhängig sind.“

Im Bericht werden die Schritte umrissen, die die US-Regierung und die Industrie selbst unternehmen müssen, wenn die Board-Industrie in den Vereinigten Staaten überleben will. Der Untertitel des 18-seitigen Dokumentes lautet: Rebuilding the U. S. Electronics Supply Chain.

EU-Länder

Einige Zahlen sollen zunächst verdeutlichen, dass die EU-Länder und auch Deutschland weit entfernt sind von den teilweise hohen Zuwächsen der PCB-Fabriken in den vorn vorgestellten südostasiatischen Elektronik-Kernländern. Laut data4pcb gab es 1985 in der EU-Region etwa 1.450 Leiterplattenhersteller. Die Zahl verringerte sich bis zum Jahr 2000 auf 560 und bis 2019 auf 187. Die Gesamtproduktion betrug im Jahr 2019 etwa 1.784 Mio € und ging auf 1513 Mio. € im Jahr 2020 zurück. Der Output für 2021 wird voraussichtlich auf dem Niveau von 2019 liegen, d. h. er wird wieder moderat steigen.

Im Jahr 2020 wurden laut data4pcb 44 % der in der EU hergestellten Leiterplatten für industrielle Steuerungen verwendet, 18 % für die Automobilelektronik und 13 % für die Verteidigungsindustrie. In Deutschland gingen 54 % in industrielle Steuerungen ein und 28,4 % in die Automobilindustrie. Um 34 % der in Frankreich und 31 % der in Großbritannien hergestellten Boards wurden 2020 in der Verteidigungsindustrie verwendet.

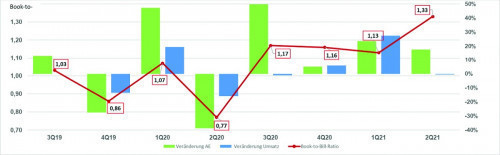

Abb. 8: Entwicklung von Auftragseingang, Umsatz und Book-to-Bill Ratio in der DACH-Region vom 3. Quartal 2019 bis 2. Quartal 2021

Abb. 8: Entwicklung von Auftragseingang, Umsatz und Book-to-Bill Ratio in der DACH-Region vom 3. Quartal 2019 bis 2. Quartal 2021

Deutschland produziert etwa 40 % der Leiterplatten der EU-Region. Den Angaben des ZVEI entstammt die in Abbildung 8 dargestellte Entwicklung des Book-to-Bill-Verhältnisses in der deutschsprachigen DACH-Region für die Zeitspanne 3. Quartal 2019 bis 2. Quartal 2021. Wie in Nordamerika waren verzögerte Lieferungen und höhere Kosten für Leiterplatten aus Asien, z. B. aufgrund gestiegener Transportkosten, zu verzeichnen. Die europäischen Verbraucher von Leiterplatten tolerieren ebenfalls wie in den USA teurere, aber in der Region hergestellte Leiterplatten, was die lokale Produktion ankurbelt.

Sonderbereich Automotive

Ein besondere Rolle spielen Leiterplatten für den Bereich Automotive. Der Gesamtverkauf von Neuwagen in der EU im Jahr 2021 sank aufgrund der Lieferengpässe u. a. bei Halbleitern im Vergleich zu 2020. Der Verkauf von Elektrofahrzeugen (BEV, PHEV, HEV und FCV einschließlich) in der EU war jedoch im Jahr 2021 phänomenal. Allein in Deutschland wurden im November letzten Jahres 68 169 EV verkauft, ein Wachstum von 15 % im Jahresvergleich und 34,4 % aller Neuwagen.

|

Typ |

Absatz 2021 |

Wachstum 2021 (%) |

Absatz 2022 (F) |

Wachstum 2022 (%) |

|

Pkw |

4,473,907 |

38.3 |

6,022,147 |

34.6 |

|

Bus |

165,551 |

18.1 |

198,353 |

19.8 |

|

Van |

86,274 |

56.1 |

126,607 |

46.8 |

|

Schwere Trucks |

15,171 |

41.5 |

22,663 |

49.4 |

|

Total |

4,740,903 |

37.7 |

6,369,769 |

34.4 |

In der EU setzte man von Januar bis September 2021 etwa 1 600 000 Elektrofahrzeuge ab. Man kann davon ausgehen, dass die Elektrofahrzeugverkäufe in der EU im Jahr 2021 insgesamt 2 Mio. Einheiten erreicht haben könnten. PCBs für diesen Markt ziehen die EU-Produktion von Leiterplatten hoch, aber auch die Weltproduktion. Das gilt insbesondere für die kommenden Jahre. Das Marktanalyseunternehmen Gartner Inc. zum Beispiel veröffentlichte im Januar 2022 die in Tabelle 8 enthaltenen neuesten Zahlen. Demnach wurden 2021 weltweit ca. 4,74 Mio. EVs aller Typen verkauft. InsideEVs.de sprach spekulativ davon, dass 2021 global sogar schon 6 Mio. EV abgesetzt worden sein könnten. Das würde bedeuten, dass die Zahlen für 2022 in Tabelle 8 wesentlich höher liegen müssten, etwa bei 8 bis 8,5 Mio. Fahrzeugen. Auf jeden Fall könnten gemäß Bloomberg von der für 2040 erwarteten Automotive-Gesamtproduktion um 100 Millionen Stück etwa 55 % EVs sein, also 55 Mio. – wenn bei sich weiter zuspitzenden Umweltproblemen in der Zwischenzeit nicht ganz neue, vielleicht noch höhere Zahlen auftauchen.

NTI-PCB-Prognose für 2021

|

Region |

2018 |

2019 |

2020 |

2021F |

|

Amerika |

3160 |

3220 |

3200 |

3400 |

|

Deutschland |

940 |

841 |

743 |

915 |

|

Rest Europa + Russland |

1330 |

1250 |

1210 |

1350 |

|

Afrika + Mittlerer Osten |

142 |

143 |

120 |

100 |

|

Westen gesamt |

5572 |

5454 |

5273 |

5765 |

|

China |

42430 |

45420 |

49280 |

57100 |

|

Taiwan |

8140 |

7850 |

7570 |

8330 |

|

Südkorea |

7415 |

7220 |

6800 |

7140 |

|

Japan |

5940 |

5830 |

5750 |

6100 |

|

Thailand |

3130 |

2810 |

2650 |

2540 |

|

Vietnam |

2700 |

2890 |

2900 |

3000 |

|

Rest Asien |

1670 |

1590 |

1450 |

1280 |

|

Asien gesamt |

71425 |

73610 |

76400 |

85490 |

|

Welt gesamt |

76997 |

79064 |

81673 |

91255 |

Dieser Bericht entstand im Dezember 2021 und wurde im Januar 2022 ergänzt. Bis endgültige Zahlen zur Leiterplattenproduktion der Erdregionen für 2021 vorliegen, wird noch einige Zeit vergehen. Der Autor möchte hier trotzdem bereits eine erste Einschätzung geben und geht davon aus, dass der Leiterplattenmarkt weltweit 2021 ein Wachstum von 12 % erreicht. In Tabelle 9 wird die Annahme auf die jeweiligen Regionen aufgegliedert. Im Jahr 2022 werden Automotive-PCBs für EV und IC-PKG-Substrate das am schnellsten wachsende Produktsegment der Leiterplattenindustrie sein. Dafür spricht auch, dass laut SEMI die Investitionen in die Halbleiterproduktion und -prüfung weltweit im Jahr 2022 die Rekordsumme von 100 Mrd. US-$ erreichen könnten, um die globalen Lieferketten mittelfristig wieder zu stabilisieren bzw. zu erweitern und gleichzeitig verstärkt eigene Halbleiterfertigungen in Europa und in den USA zu errichten. Die so weiter zunehmende Halbleiterproduktion muss auf entsprechenden Trägern montiert werden, was den Bedarf an Leiterplatten generell und an High-Tech-Boards im L/S-Bereich ≤ 30µm weiter außerordentlich ansteigen lässt. Andererseits geht das Marktforschungsunternehmen IDC davon aus, dass zum Beispiel die Produktion von Tablets und PCs in den Jahren 2022 und 2023 sogar ein deutliches negatives Wachstum aufweisen wird, wodurch hier der Board-Bedarf sinkt.